— Рынок металлопроката России в основном держится на трех китах: сталь, чугун и цветной металл. Первенство по объему производства металла отведено готовому стальному прокату (31%), нелегированная сталь и чугун делят большую часть ниши — 28% и 25% соответственно, оставшиеся 15% распределены между легированной сталью, стальными трубами, конструкциями металлических изделий и цветным металлом.

С 2019 года объемы производства металла в России увеличились на 7% в большей степени за счет роста производства нелегированной стали (61,3 млн тонн в 2021 году против 56,4 млн тонн в 2019 году) и стального проката готового — его объемы увеличились на 8% до 66,4 млн тонн в 2021 году.

*по данным Федеральной службы государственной статистики «Росстат»

При этом четверть объемов производства металла на регулярной основе покидала пределы России и уходила на экспорт в другие государства.

Не Китай, так Тайвань стал главным импортером российского металла. В страны Ближнего Востока в 2021 году экспортировалось 30% металлопродукции. Европа и США взяли на себя 17% и 8%.

В 2022 году структура экспорта на данный момент остается +/- в аналогичных пропорциях. Однако, как заявил Минпромторг, Россия планирует развивать экспорт металлопродукции в такие страны, как Турция, Иран, Индия, страны северной и западной Африки.

С переменным успехом рос спрос на металл и внутри страны. Потребление металлопроката в машиностроении в 2021 году увеличилось на 23% в сравнении с 2020 годом, сегмент строительства железных дорог продемонстрировал положительную динамику - +39%, в производстве сельхозтехники и подъемно-транспортном строении рост в сравнении с предыдущим годом был двукратным.

Но, как известно, все циклично в этом мире — экономика делает свой виток: достижение пиковой отметки, экономический шок, спад, разгон и подъем вверх. На каком же этапе сейчас находится рынок металлопроката?

Эксперты металлургических комбинатов прогнозируют, что в этом году объемы производства стали могут сократиться в среднем на 15%. Причем в основном такое уменьшение коснется готового стального проката.

Что касается остального черного металла, то объемы производства чугуна, как ожидается, сократятся на 3%, нелегированная сталь будет «железно» стоять на своем, сохранив объемы производства на уровне 61–62 млн тонн.

В июне 2022 года прекратился экспорт российской стали в страны Евросоюза. Громкое заявление Еврокомиссии оказалось не таким «шумным» на самом деле: снижение объемов экспорта металла в 2022 году на 4 пп., до 21% в объеме произведенной металлопродукции и открыло возможность для роста внутреннего потребления до 79% и как следствие для постановки главной задачи: обеспечение внутреннего спроса. Когда закрывается одна дверь, открывается другая: наращивание объемов строительства жилья, промышленных и коммерческих объектов, реализация масштабных программ по развитию инфраструктуры — задачи ближайшего будущего.

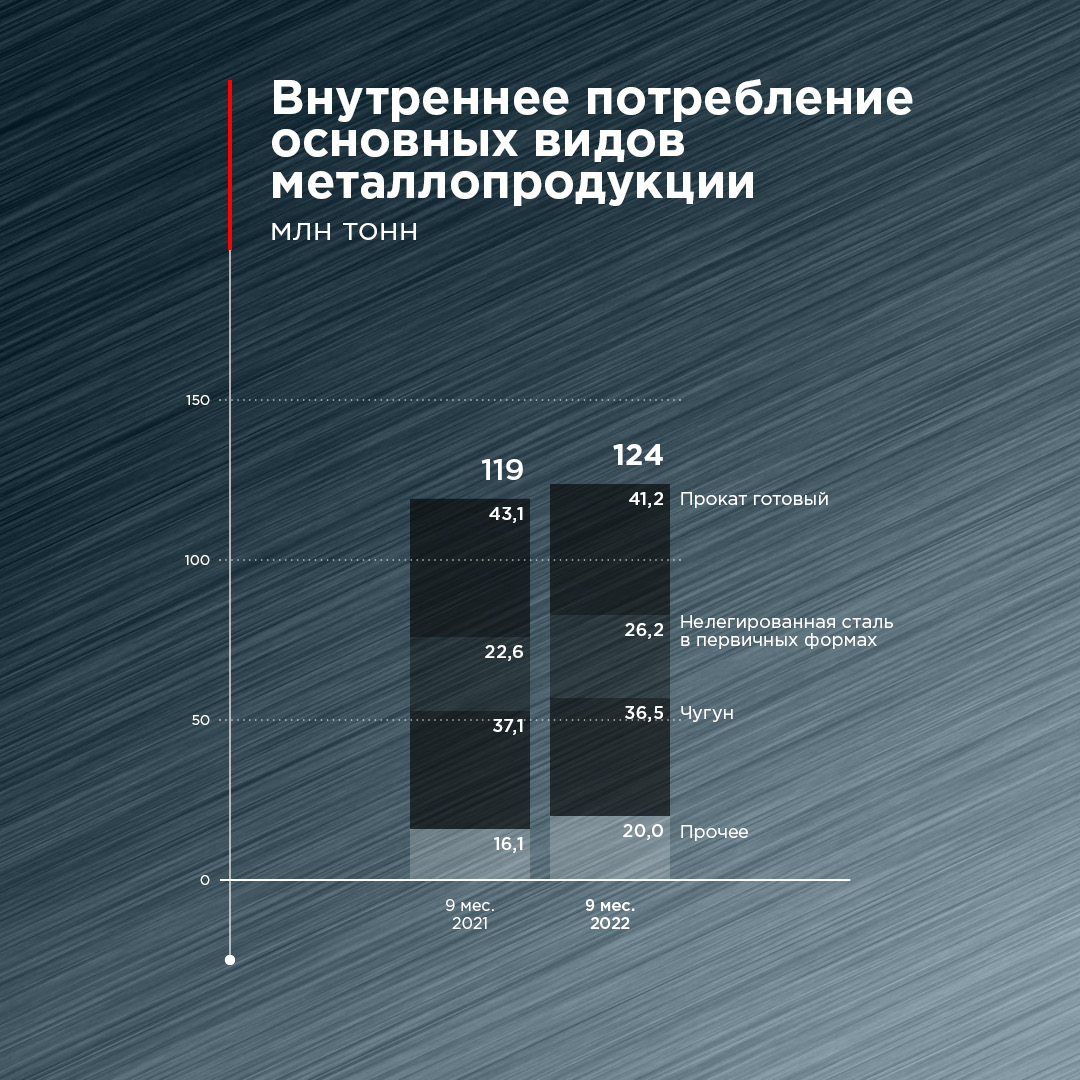

Стоит отметить, что уже за 9 месяцев 2022 года долевое соотношение внутреннего потребления в разрезе металлов изменилось в сравнении с 9 месяцами 2021 года. Потребление нелегированной стали выросло на 13%, доля потребления проката приблизилась вплотную к отметке в 90%. В количественном соотношении суммы внутреннего потребления за 9 месяцев 2022 года остались фактически на уровне предыдущего периода, несмотря на общее снижение объемов производства металлопродукции.

За счет существенного увеличения доли внутреннего потребления нелегированной стали ее потребительские объемы внутри страны в 4 квартале могут достигнуть рекордных показателей — до 11,7 млн тонн в квартал, в то время как среднеквартальные объемы раннее достигали отметки 8–9 млн тонн. В поддержку обеспечения потребностей в сырье отечественных металлургических предприятий правительство ввело тарифные квоты в отношении экспорта металла.

Ценовая «гибкость» металла

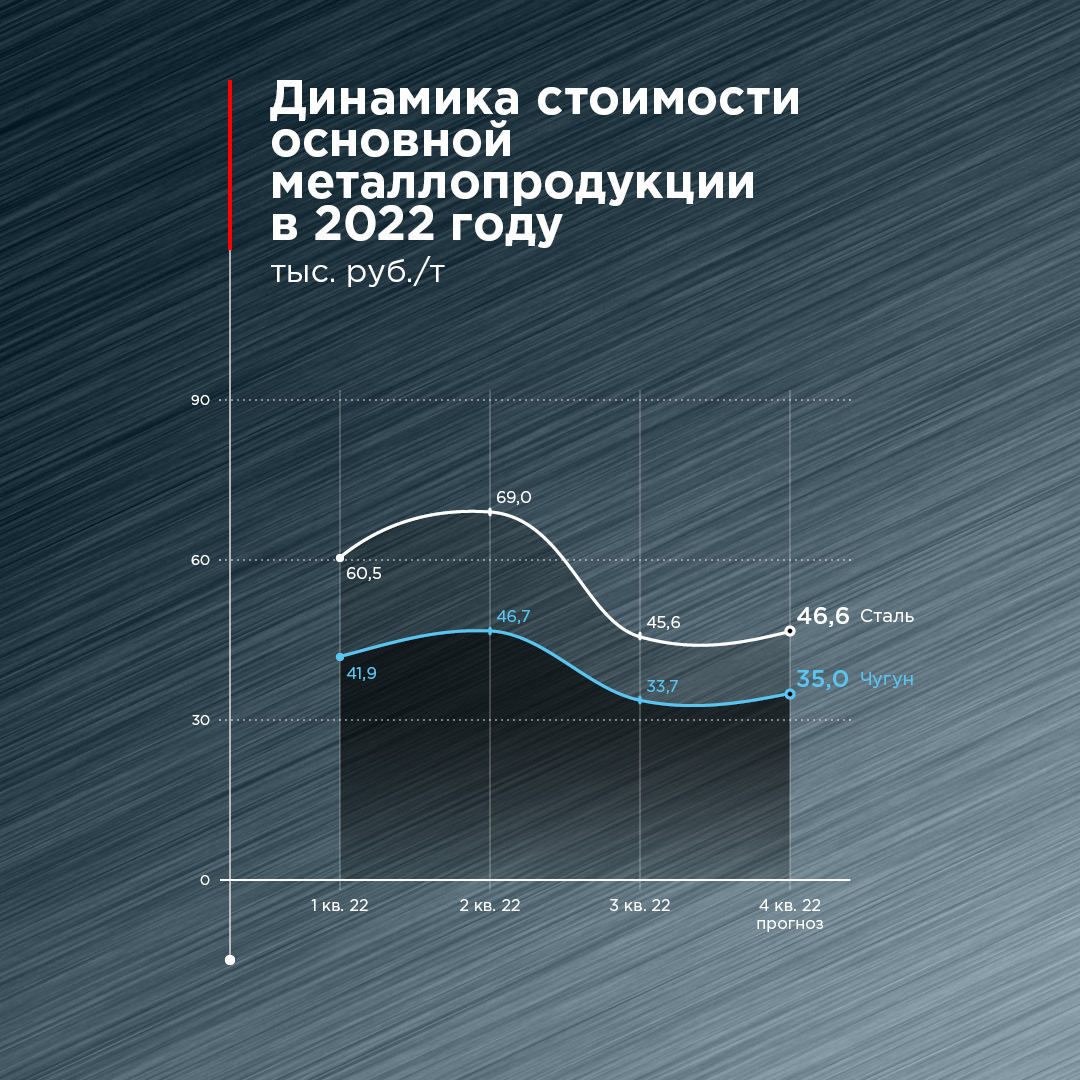

Давайте разберемся, что влияет на цену металла, а динамику цен ввиду существенной доли на рынке металлопроката будем анализировать в отношении черного металла: стали и чугуна.

Стоимость металла, действительно, гибкая.

Цена на металлопродукцию зависит от сезонности, роста котировок, волатильности рубля. В новых условиях к ним добавились перестройка логистических цепочек и госрегулирование. При этом наибольшее влияние оказывает именно значение котировок на мировых фондовых биржах.

В конце первого квартала прирост значения котировок на бирже к началу года достиг 30–40%, который в основном был спровоцирован запретом на импорт в ЕС стального проката из России и практически полным отсутствием на рынке поставщиков проката с территории Украины. Однако, сформировавшийся в результате повышения цен на металл избыток подтолкнул котировки к снижению в два раза к концу третьего квартала в сравнении с мартом.

На сегодняшний момент ожидается, что в октябре и ноябре котировки останутся на таком же уровне, возможен технический «отскок» на 8–10%. С декабря 2022 года рост значения котировок возобновится: +25–30% к текущему месяцу. Такой оптимистический прогноз обусловлен несколькими причинами. В их числе подорожание угля, который используется в производстве нелегированной и легированной стали, с начала года на мировых рынках на 50% до 435 $/т, в также наращивание инвестиций в инфраструктуру разных стран. Индия, Китай и США уже объявили о крупных вложениях в металлопрокатную инфраструктуру.

Означает ли, что и цены пойдут по пути котировок? Да, котировки окажут существенное влияние на стоимость металлопродукции.

Прирост цен на металл за последние 5 лет составил более 100%. Пиковым периодом роста стал 2021 год, который словно «опомнился» после ковидного времени с его локдауном и вводом различного рода ограничений.

Последствия пандемийного времени сводятся к следующему: дефицит металла, смещение сроков поставки сырья, нестабильность в финансово-кредитной сфере, льготная ипотека повлияли на удорожание металла. Прогнозировалась стабилизация цен к январю-февралю 2022 года.

Прогнозам не суждено было сбыться: были введены жесткие санкции против крупных металлургических компаний России, - «Северстали», «НЛМК», «Русала».

В конце первого квартала 2022 года цены на металл стали существенно расти, достигнув в среднем 12%-го прироста к концу 2 квартала. А дальше цены на металл пошли по такому же пути, как и котировки: избыток сырья повлиял на снижение цен из-за необходимости освобождения ликвидности и выполнения своих обязательств перед производственными комбинатами. К тому же не обошлось без госрегулирования: Минпромторг ограничил наценку для металлотрейдеров на внутреннем рынке.

*по данным ЕМИСС

Ожидается, что в 4 квартале 2022 года цены могут увеличиться в среднем на 4–5% в результате ряда факторов: роста котировок, удорожания сопутствующих материалов, роста затрат на логистику, стабилизации на валютном рынке, обретения новых каналов для экспорта продукции наряду с развитием внутреннего потребления.

На мой взгляд, «железного» занавеса точно не стоит ждать. Активными темпами уже развивается внутренний рынок, металлурги заинтересованы в отечественных поставках по долгосрочным контрактам. Цены пришли к стабилизации, их повышение в 4 квартале 2022 не ударит по потребительскому спросу, однако создаст платформу для повышения маржинальности и развития металлургических компаний.

Поиски новых каналов для экспорта металлопродукции наряду с расширением внутреннего производства окажут положительное влияние на развитие отрасли. Рынок металлопроката, пережив ряд стадий экономического кругооборота, находится в стадии «разгона», а вот насколько он сможет «разогнаться», будет зависеть в том числе от дальнейшей политической ситуации в стране.